投資を始めるベストな時期とは

もし、お客様から「投資を始める一番いい時期はいつですか?」と質問を受けたら皆様はどのようにお答えになりますか?

「運用益を狙える時期」、「景気が回復しているとき」など様々な回答がありそうです。でもこれは、答えになっていそうで答えになっていません。運用益を狙える時期や景気が回復している時期がいつなのかがわからないからです。

ただ、異なる切り口として「50代が資産運用には良い時期!」といえる理由が2つあります。

❶ 運用の判断能力が優れている

今回の資料「運用を考える前に」の中にも記述していますが、運用で失敗しないためには2つの条件が必要です。

- 正しい情報を手に入れること

- 感情に左右されないこと

特に2点目の「感情」は、とても重要であると同時に、年齢と大きな関連性があります。

若いときは「若気の至り」が無謀な投資を後押しし、投機的な運用になりがちです。自制する能力も低いと言われます。

一方で、今度は高齢になると「根拠のない自信」が誤った判断を誘います。高齢になればなるほど車の運転能力は下がるにもかかわらず、60代以降は誤った自信を身につけてしまいます。結果、過信による交通事故を起こしているのは高齢者ドライバーが多いという事実があります。

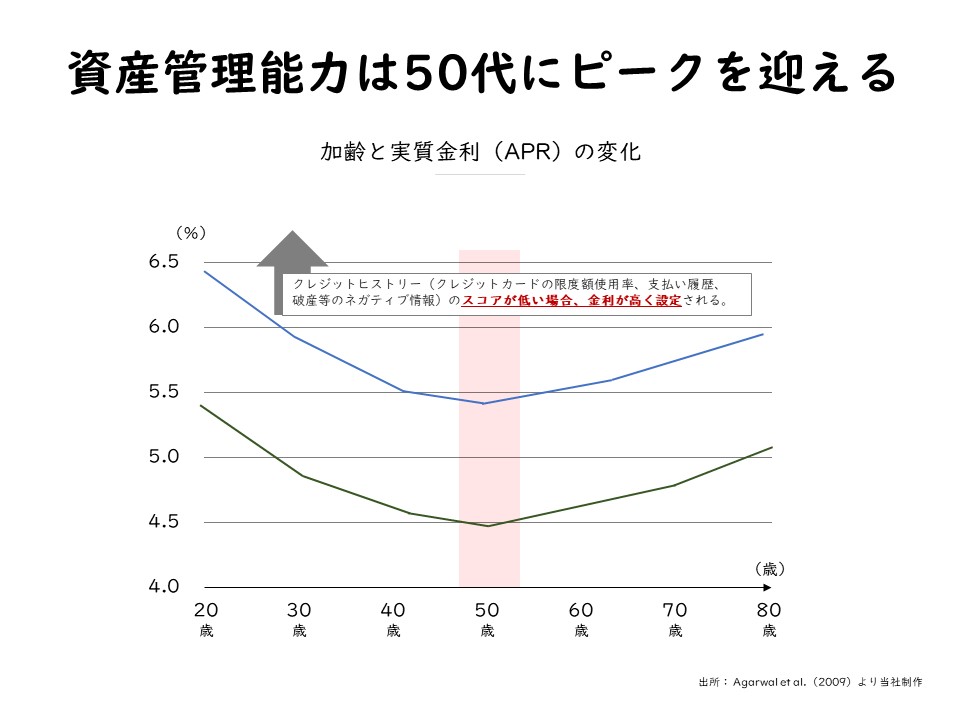

その点、50代は経験と自信が裏付けされ、一方で過信せずに安定的な判断ができる年齢と言われているのです。統計的で見ても以下のとおり、資産管理能力は50代がピークであるという研究結果が出ています。

研究者たちは2000年~2002年にかけて、金融機関から個人の住宅ローンの実質金利(APR=Annual Percentage Rate)とクレジットヒストリーに関する14,800程度の個票データを収集しました。様々な要因をコントロールした上で年齢によって住宅ローン実質金利がどのように変化するかを分析した結果が上記のグラフです。その結果、実質金利は50歳前半あたりで最も低くなることから、金融資産の管理運用能力は50代前半でピークになると言われているのです。

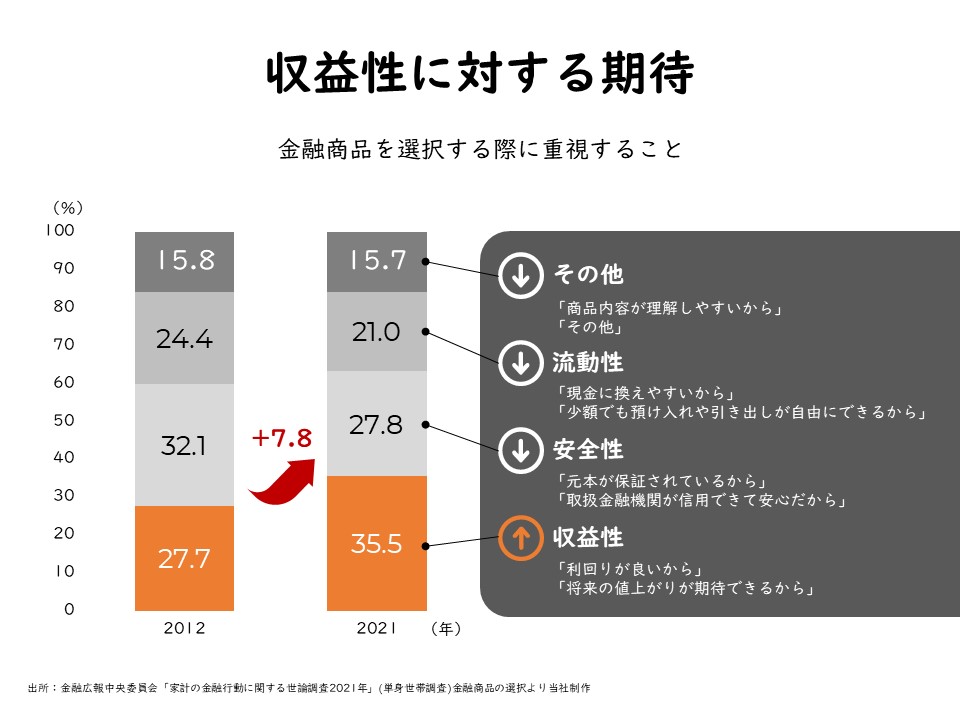

❷ 収益性に期待する人が増えている

日本銀行の副総裁や金融経済団体が委員を務める「金融広報中央委員会」の統計によると、9年前と比較して収益性に期待を寄せる人が大きく増えたことがわかります。

これは団塊ジュニア*世代が50代を迎えつつあることが大きな要因です。子供が手を離れ、住宅ローンの繰り上げ返済を終えた家庭は、本格的に老後資金の運用を考え始めています。

給与が過去30年伸びていない中、老後資金に対する不安は高まるばかり。預金金利にすがろうにも、今の日本のゼロ金利や金融緩和政策下では、しばらくは金利に期待できない。であるならば、少しでも投資してお金に働いてもらおう。そう思うのが普通です。つまり、実は収益性への期待が高まっているのではなく、「安全に増やすことの恩恵を受けられなかった団塊ジュニア世代が金利による利殖を諦めた」ということです。

*団塊ジュニア(だんかいジュニア)

日本で1971年(昭和46年)から1974年(昭和49年) に生まれた世代を指す。第二次ベビーブーム世代とも呼ばれる。最多は1973年(昭和48年)出生の209万1983人で、団塊の世代の最多である1949年(昭和24年)出生の269万6638人よりやや少ない。ポスト団塊ジュニアとともに就職氷河期世代と呼ばれることも多い。ウィキペディア(Wikipedia)

変額保険で運用と保障を購入するメリット

このような中、様々な運用商品にスポットがあたっています。ただし、老後資金に充てるものは、リスクを抑えて安定的に増える期待が持てるものにしたいところです。

そこで注目されている金融商品が変額保険。50代であれば、人生100年時代の折り返し地点。10年から20年の保険料払込による分散投資が可能です。さらに収益性に期待しながら、死亡保障を確保できる優れた金融商品です。長期で払い込む保険料は総額も大きくなりますが、長期分散投資と合わせて考えると非常に高いパフォーマンスを期待できるものです。

このような良い仕組みも変額保険の中で投資する対象を誤ると、せっかくの機能も活かせません。そこで、そもそも金融商品として、変額保険をご提案する前に「運用を行う上でのお作法」をお伝えしておくべきではないかと思います。例えば、

- アクティブファンドとインデックスファンドの違い

- アクティブファンドの期待値

については、時間を取ってご案内しておくべきです。そしてその中で、増える魅力をお伝えするだけでなく「過剰な期待を捨てること」もお伝えしておくべきです。

アクティブファンドに対する過剰な期待は禁物

優秀なファンドマネージャーを擁するアクティブファンドは、ベンチマークとなるインデックスファンドを上回るパフォーマンスを目指します。高いパフォーマンスを得るためには、それだけのデータ分析が必要になり、優秀なファンドマネージャーへ支払うコストも馬鹿になりません。

実はプロ投資家が運用するアクティブファンドがインデックスファンドを上回るのは、容易いことではありません。

以下のグラフは各年で年間の運用益が市場平均を上回ったファンドの比率を示しています。例えば、2006年は実に7割のアクティブファンドがインデックスファンドに負けています。5割以上の勝率となった年は、この17年間でたった3年です。半分のアクティブファンドしか、市場平均であるベンチマークには勝てていないのです。

大変申し訳ありません。続きのコンテンツをご覧になるにはログインが必要です。 ログインはこちら 会員登録はこちら